«Технические» ошибки – это ошибки, которые допущенные не в счете-фактуре, а при его регистрации в книге покупок или продаж.

Технические ошибки допускаются именно при вводе информации в базу, так называемый «человеческий фактор» — пробелы, отсутствие КПП у юридических лиц, присутствие КПП для ИП и др. проблемы.

Исправление таких ошибок осуществляется в зависимости от того, как они были обнаружены:

Главные ошибки при вводе счета-фактуры в информационную базу:

Алгоритм исправления технических ошибок

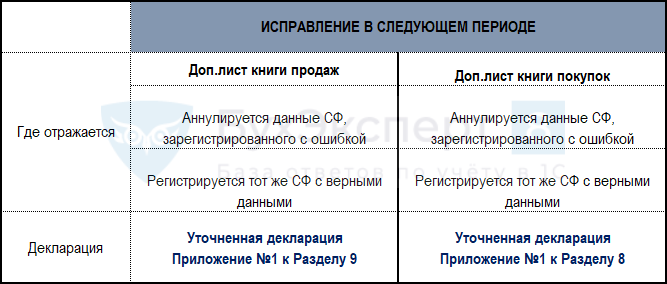

Вносятся изменения в книгу покупок или продаж. Если декларация за отчетный период сдана, то все изменения осуществляются через дополнительные листы:

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

-

Для того, чтобы правильно исправить ошибку по НДС, необходимо понять.Из данной публикации вы узнаете об алгоритме исправления суммовых ошибок.Узнайте, что является ошибкой в бухгалтерском учете и как правильно.В этой публикации дается схема исправлений ошибок в программе 1С.

Карточка публикации

(1 оценок, среднее: 5,00 из 5)

Представление пояснений по НДС по требованию налогового органа

Требования пояснения к отчетности по НДС в рамках камеральной проверки бухгалтеры могли получать практически круглый год, поскольку ее срок до недавнего времени составлял 3 месяца. Сейчас срок проверки сократили до 2 месяцев (начиная с 3 сентября 2021 года), однако при подозрении на нарушения он может быть продлен. Кроме того, требования может быть выставлено и в рамках дополнительных мероприятий налогового контроля, то есть за пределами сроков «камералки». Вот и получается, что как только подали декларацию — ждем, не поступит ли требование. А там уже на подходе новый отчетный срок.

Основы отчетности

Напомним, что вся отчетность по НДС уже давно передается в электронном виде. Все дальнейшее взаимодействие также происходит по ТКС.

Получение требования от ФНС нужно подтвердить. На ответ дается 5 дней, если запрошены пояснения, и 10 — если потребовались документы. Если не ответить в установленный срок, налоговый орган может принять решение о блокировке расчетного счета. Если направить пояснение на бумаге, оно будет считаться непредставленным со всеми вытекающими из этого последствиями. Более подробно о правилах подачи пояснений по НДС читайте в нашей шпаргалке.

Чаще всего налоговики требуют пояснить отчетность по НДС в таких случаях:

Далее рассмотрим более подробно отдельные случаи.

Лицензия

Любой тариф сервиса «Отчетность через интернет».

В дополнение к основному требованию НИ может прикрепить счета-фактуры с видом «Информационные сведения». На такие записи формировать ответ не нужно.

В дополнение к основному ответу можно написать письмо с пояснениями.

В ответ на требование нельзя отправлять только письмо, иначе ФНС может наложить штраф. Если налогоплательщик сдает НД по НДС в электронном виде, то на требование он обязан отвечать по формату ФНС.

Превышение допустимой доли вычетов

Существует норма вычета НДС, заявлять которую безопасно. Рассчитывается она как процентное отношение суммы вычета к сумме начисленного НДС. Если полученный результат менее определенного порогового уровня, то такой вычет не вызовет вопросов.

Безопасная доля вычета НДС на 1 мая 2021 года была установлена на уровне 87,08%. Но это лишь приблизительная цифра, которая определена на федеральном уровне. При проверке деклараций по НДС налоговые органы ориентируются на аналогичный региональный показатель.

Далее приводим примерный ответ на требование пояснить, почему у компании вычет превысил ту самую безопасную долю.

Ответ на требование № __________от __________ о наличии высокой доли вычетов в налоговой декларации по НДС

ООО «Ромашка» в ответ на требование пояснений № ___________ от ___________ поясняет следующее.

Основным видом деятельности компании является оптовая продажа продуктов питания. В силу сложившейся в компании ситуации закупка продукции была приостановлена в I квартале 2021 года и возобновлена лишь во II квартале. В мае компанией была приобретена большая партия товаров для продажи, что привело к росту доли вычетов НДС.

В III квартале 2021 года компания планирует увеличить объем продажи продукции путем заключения новых договоров на поставку. Это должно привести к росту выручи, облагаемой НДС, и к уменьшению доли вычетов.

Коды возможных ошибок в декларации по НДС

Чтобы было проще определить причину расхождений, ФНС еще в 2018 году опубликовала коды возможных ошибок, которые указывают в требовании о даче пояснений (письмо от 3 декабря 2021 г. № ЕД[email protected]).

Таких ошибок всего 9:

Типичные ошибки при проверке деклараций по НДС

Перенос вычета НДС на другие периоды

Налоговый кодекс позволяет заявлять вычет НДС частично, а также переносить его на другие налоговые периоды в пределах 3 лет. Часто компании этим пользуются, чтобы не превышать безопасную долю вычета и не привлекать ненужное внимание в ходе камеральной проверки. При этом не подлежат переносу:

Если вычет переносится на другой период, возникает расхождения в данных между декларацией налогоплательщика и его контрагента. Ведь контрагент выпишет счет-фактуру, включит сделку в базу по НДС и уплатит налог в том периоде, в котором состоялась сделка. А налогоплательщик заявит НДС по этой сделке в другом периоде.

Далее представлен вариант ответа на запрос пояснений в такой ситуации.

Ответ на требование № ___________ от __________ о причинах расхождений в налоговой декларации по НДС

ООО «Ромашка» в ответ на требование пояснений № ____________ от _______ поясняет следующее.

Сумма НДС и вычетов в декларации за II квартал 2021 года указана верно: по строке 190 раздела 3 сумма вычетов составила 3 200 000 рублей.

Расхождение с данными контрагента ООО «Ласточка» возникло из‑за переноса вычета по НДС в сумме 36 000 рублей со II квартала 2018 года на следующий период на основании пункта 1.1 статьи 172 НК РФ.

Контрагент ООО «Ласточка» предъявил сумму налога в счете-фактуре от 25.05.2018 № 214 и включил ее в налоговую базу во II квартале 2018 года. ООО «Ромашка» планирует заявить вычет по данному счету-фактуре в III квартале 2021 года.

Как ответить на требование о представлении пояснений к НДС в Контур. Экстерн

Ответ на такое требование можно сформировать в Контур. Экстерн. Для этого:

1. В Контур. Экстерне перейдите в меню «Новое» > «Требования» > «Все требования».

2. В открывшемся списке выберите нужное требование.

3. Откроется страница с документооборотом, нажмите на кнопку «Ответить на требование»>«Заполнить ответ на требование».

Чтобы загрузить готовый ответ на требование о представлении пояснений, или отправить в инспекцию документы для разъяснения ответа, воспользуйтесь кнопкой «Отправить истребуемые документы».

4. Отобразится форма ответа на требование. Разделы формы заполнятся автоматически данными из поступившего требования.

Сведения по счетам-фактурам, по которым будет отправляться уточненная декларация, не нужно заполнять в ответе на требование.

Текстовое пояснение можно формировать только на pdf-требования, сформированные инспектором. Если требование поступило только в pdf-формате, то в форме ответа на требование будут присутствовать разделы «Невключенные счета-фактуры», «Невыполненные контрольные соотношения» и «Пояснительное письмо».

Если требование было сформировано в xml-формате (вместе с xml-файлом может также поступить pdf-файл требования), то в форме «Ответа на требование о представлении пояснений к НДС» не будет разделов «Пояснительное письмо» и «Невыполненные контрольные соотношения».

Сведения по расхождениям с контрагентами

Разделы, касающиеся «Сведений по расхождениям с контрагентами», будут присутствовать в форме ответа в зависимости от наличия книги или журнала в требовании. Текстовое пояснение можно формировать только на pdf-требования, сформированные инспектором:

Данные в разделах могут отсутствовать, в зависимости от того, есть по ним информация в требовании или нет. На рисунке ниже показан раздел, который содержит данные.

Сравните данные по счетам-фактурам, которые попали в ответ на требование, с соответствующими счетами-фактурами в отправленной декларации НДС и приложенных к ней книгах и журналах.

В этом случае строку строку с таким счетом-фактурой в ответе на требование оставьте без изменений. Тем самым будет подтверждена правильность сведений в книге.

В этом случае необходимо удалить строку с этим счетом-фактурой. Для этого следует отметьте строку галкой. В ответе на требование в ИФНС уйдет информация о том, что счет-фактура был отправлен ошибочно. В этом случае дополнительно требуется отправить корректировочную декларацию НДС.

Если обнаружена ошибка в заполнении реквизитов счета-фактуры, при этом первичный документ сформирован верно и не требуется выставлять корректировочного счета-фактуры, внесите исправления непосредственно в ответе на требование в соответствующих графах. Отправлять корректирочный отчет НДС в данном случае не нужно.

В этом случае данная строка помечается на удаление и требуется предоставить корректировочный отчет НДС с верными данными. В ответе на требование нет возможности исправить данные в графе 19 (Сумма НДС), так как по формату ответа на требование это поле является нередактируемым, и любые изменения суммы НДС в счете-фактуре вносятся только посредством заполнения корректирующего отчета НДС (независимо от того, меняется итоговая сумма НДС в книге и в отчете или нет).

В этом случае нет необходимости отправлять ответ на требование. Все изменения по счетам-фактурам будут внесены в базу ИФНС после предоставления корректировочного отчета по НДС.

Вычет по авансу, который получен более 3 лет назад

Бывает, что компания получила аванс достаточно давно, но отгрузка товаров или оказание услуг состоялось только сейчас. Соответственно, налогоплательщик заявляет вычет в отчетном квартале. И если аванс получен более 3 лет назад, налоговики требуют пояснить эту ситуацию. Вот что следует в ответ на это написать:

Вычет НДС с предоплаты, если ее сумма больше заявленной в договоре

ФНС и Минфин настаивают на том, что принять НДС с предоплаты к вычету можно только в том случае, если условия о перечислении предварительной оплаты содержится в договоре. Подразумевает привычный договор в виде отдельного документа. Если такого договора нет либо в нем отсутствует условие о предоплате, то налоговые органы в вычете отказывают.

Мнение арбитров на этот счет разные — есть решения, в которых наличие договора в виде самостоятельного документа признано необязательным. Ведь если компания перечислила предоплату, значит, она подтвердила факт заключения договора.

Однако налоговые органы от требования договора в таком случае не отказались. Правда, теперь они считают допустимым предоставление им копии, а не оригинала документа.

Таким образом, если заявляется НДС с предоплаты, ФНС может запросить договор (копию), в котором должно быть условие о предоплате. Иначе вычеты могут не признать.

Бывает, что в договоре фигурируют одна сумма предоплаты, а по факту покупатель переводит больше. В Минфине признали, что в таком случае принять НДС к вычету можно со всей фактически переведенной суммы предоплаты. Но налоговые органы тем не менее запрашивают в такой ситуации пояснения.

Ответить можно примерно так:

На требование налоговой инспекции по НДС необходимо предоставлять формализованный ответ

Дата публикации: 14.06.2019 10:36

Налогоплательщики налога на добавленную стоимость представляют декларацию по этому налогу в электронном виде (п. 5 ст. 174 НК РФ). Если от налоговой инспекции получено требование о представлении документов (информации), исполнить его необходимо в течение 5 рабочих дней со дня получения такого требования или в этот же срок сообщить налоговой инспекции об отсутствии запрошенных документов или информации (п. 5 ст. 93.1 НК РФ). Согласно абз. 4 п. 3 ст. 88 НК РФ, вступившему в силу с 01.01.2017, налогоплательщики, на которых НК РФ возложена обязанность представлять декларацию по НДС в электронной форме, при проведении камеральной налоговой проверки такой декларации представляют пояснения, предусмотренные п. 3 ст. 88 НК РФ в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота по формату, установленному федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов. При представлении указанных пояснений на бумажном носителе такие пояснения не считаются представленными.

Таким образом, электронный ответ на требование, содержащий пояснения к декларации по НДС, должен быть только формализованным (соответствующим утвержденному формату). В неформализованном виде можно отправить лишь дополнительную информацию к уже сданным формализованным пояснениям, если налоговый орган или налогоплательщик сочтут их представление необходимым. При этом неформализованные документы могут быть представлены налогоплательщиком в виде скан-образов в формате tif, jpg, pdf или pgn.

Формализованным ответом на требование налогового органа считается ответ, содержащий документы в формате XML. В этом формате документы можно сформировать, например, при использовании бухгалтерской программы.

Данный формат установлен Приказом ФНС России от 16.12.2016 № ММВ-7-15/[email protected] «Об утверждении формата представления пояснений к налоговой декларации по налогу на добавленную стоимость в электронной форме» (далее – Приказ ФНС России от 16.12.2016). Он описывает требования к XML-файлам пояснений к декларации по НДС. Все пояснения, расхождения представляются по форматам согласно таблицам в Приложении к Приказу ФНС России от 16.12.2016.

Так, в ответ на требование налогового органа в электронном виде должны быть представлены следующие документы:

• Сведения из книги покупок;

• Сведения из дополнительного листа книги покупок;

• Сведения из книги продаж;

• Сведения из дополнительного листа книги продаж;

• Сведения из журнала учета выставленных счетов-фактур;

• Сведения из журнала учета полученных счетов-фактур;

• Сведения из счетов-фактур, выставленных лицами, указанными в пункте 5 статьи 173 Налогового кодекса Российской Федерации;

• Сведения по контрольным соотношениям;

• Сведения, отсутствующие в книге продаж;

• Пояснения по иным основаниям.

Таким образом, в силу прямого требования п. 3 ст. 88 НК РФ пояснения к декларации по НДС представляются в электронной форме по ТКС в соответствии с форматом, утвержденным Приказом ФНС России от 16.12.2016.

Если один из контрагентов цепочки не уплатил НДС

О том как опасно попасть в цепочку с недобросовестным контрагентом, знают все плательщики НДС. Вместе с тем уже год в Налоговом кодексе существует статья 54.1, в соответствии с которой ФНС не может снять с компании вычет НДС, если она не допустила со своей стороны нарушений.

Вычета могут лишить, если факты в учете и отчетности были искажены умышленно, если сделка заключалась с целью уменьшения налогов и не имела деловой цели или если контрагент существует лишь на бумаге. Но для снятия вычета налоговый орган должен представить доказательства того, что налогоплательщик действовал заодно с недобросовестным контрагентом.

Если налоговики требуют пояснить операцию с таким контрагентом, ответить можно примерно так:

https://buhexpert8.ru/1s-buhgalteriya/ispravleniya-utochneniya-1s-buhgalteriya/oshibki/poryadok-ispravleniya-tehnicheskih-oshibok-po-nds. html

https://liga-lift. ru/otvetstvennost/poyasnenie-v-nalogovuyu-po-nds. html