Данная ошибка зарегистрирована под номером 30171688 и исправлена в релизах 3.1.13.120 и 3.1.10.348.

Ошибка № 2

В строке 190 Раздела 3 Расчета по страховым взносам вместо кода застрахованного лица заполняется код тарифа.

Ошибка зарегистрирована под номером 30171718 и также исправлена в релизах 3.1.13.120 и 3.1.10.348.

Ошибка № 3

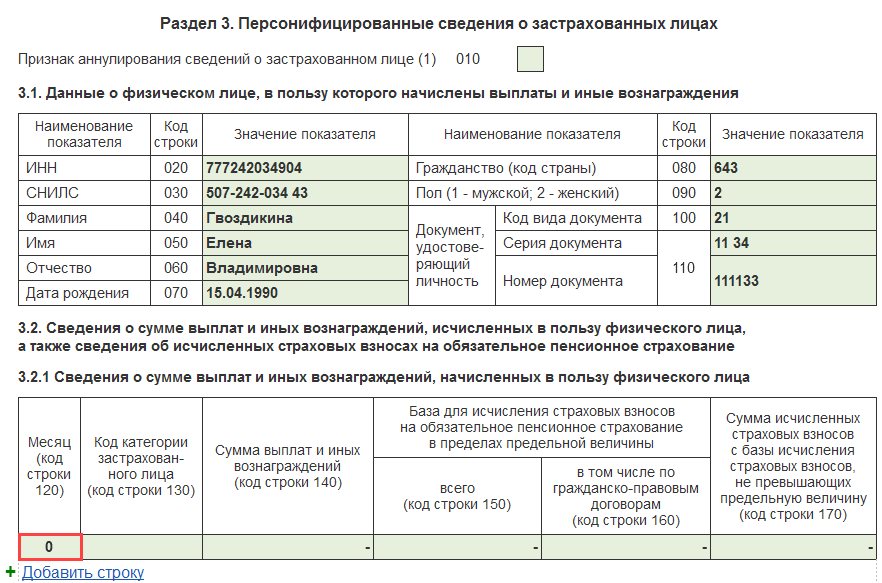

Если у сотрудника, подлежащего включению в Раздел 3 Расчета по страховым взносам (в отчетном квартале имеется действующий трудовой договор или договор ГПХ), полностью отсутствуют доходы за последние 3 месяца, в таблице 3.2.1 Раздела 3 показатель первой строки графы 120 Месяц ошибочно заполняется значением 0.

Если, например, по сотруднику зарегистрирован Отпуск по уходу за ребенком ( Кадры – Отпуска по уходу и возвраты из отпуска ) без выплаты пособий или Договор (работы, услуги) ( Зарплата – Договоры (в т. ч. авторские) ), то Раздел 3 Расчета по страховым взносам будет выглядеть следующим образом.

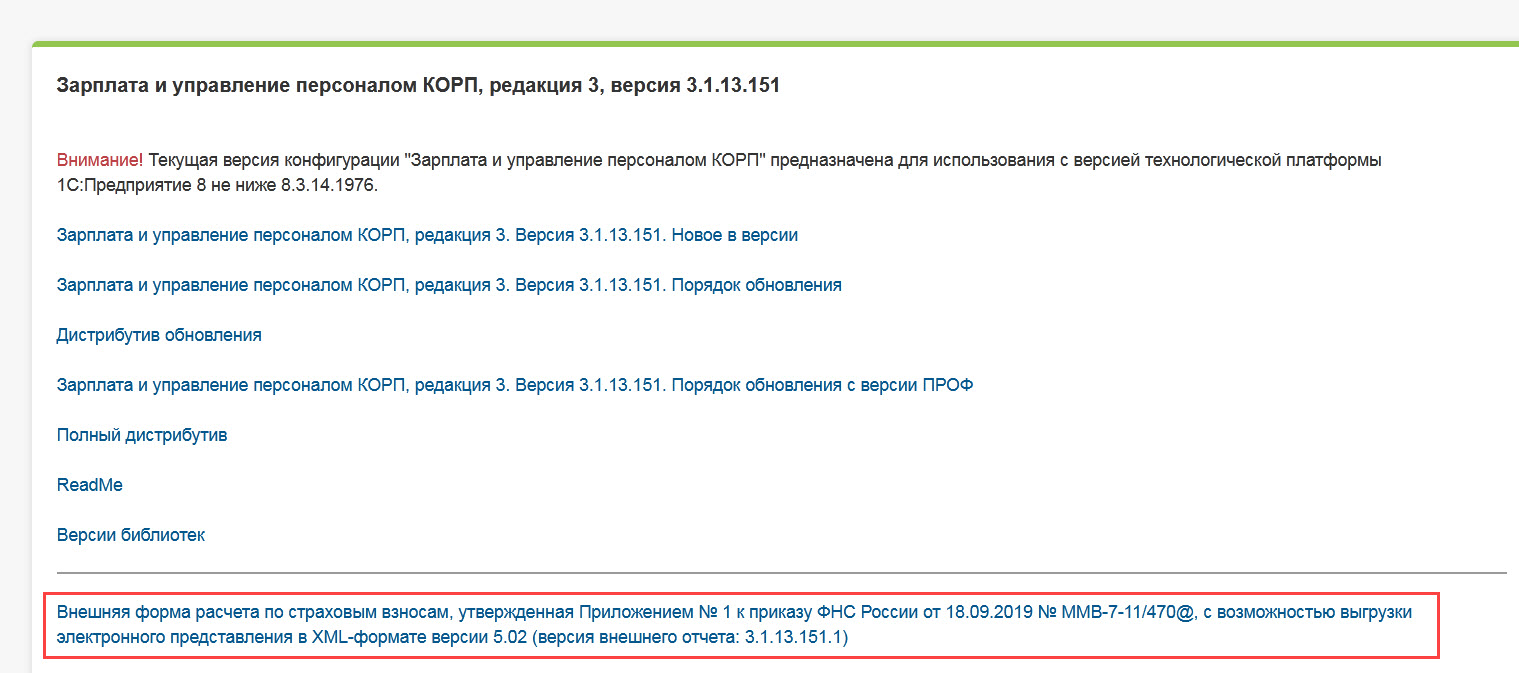

Такой отчет не пройдет форматно-логический контроль при попытке его отправки. Для устранения ошибки необходимо скачать Внешнюю форму расчета по страховым взносам на странице с номером релиза.

Внешняя форма расчета по страховым взносам доступна для релизов:

Ошибка № 4

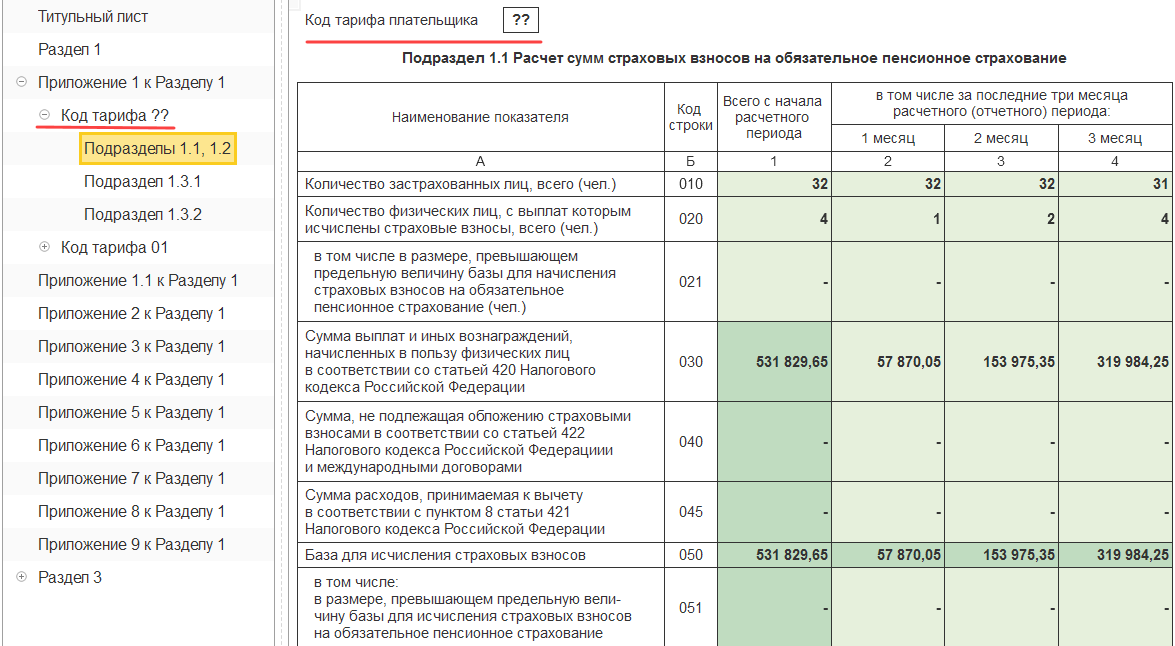

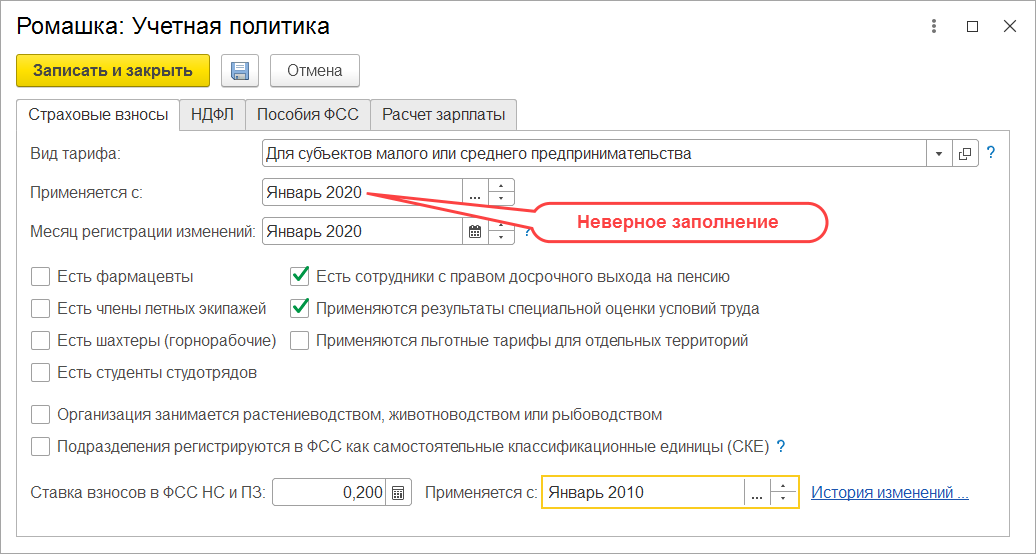

Заполнение Приложения 1 к Разделу 1 выглядит следующим образом.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

-

На странице мы собрали ошибки, возникающие при формировании Расчета по.Добрый день! Возникла такая ситуация:в отчете по взносам сумма страховых...

Карточка публикации

(3 оценок, среднее: 3,67 из 5)

Все комментарии (1)

Спасибо за полезную информацию.

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8.

Оформить заявку от имени Юр. или Физ. лица вы можете здесь >>

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Спасибо за семинар! Много полезной информации по бухгалтерскому и налоговому учету и его применения в программе 1С.

Расчет по страховым взносам: особенности заполнения, порядок сдачи, частые ошибки

Расчет по страховым взносам за I квартал 2021 года необходимо представить не позднее 30 апреля 2021 года. Статья поможет без проблем отчитаться по взносам перед налоговиками.

Сроки и порядок представления расчета

Срок представления расчета по взносам для лиц, производящих выплаты физлица, — 30-е число месяца, следующего за отчетным периодом. Расчетным периодом признается календарный год, а отчетными периодами — I квартал, полугодие, 9 месяцев календарного года.

В 2021 году расчет представляется в следующие сроки:

Обратите внимание: с 2020 года расчет по страховым взносам в электронной форме по ТКС сдается, если среднесписочная численность работников за предыдущий отчетный (расчетный) период превышает 10 человек. Это касается и вновь созданных организаций, у которых этот показатель превышает указанный предел. Причем данное новшество применяется с отчетности за 2019 год (Письмо ФНС РФ от 23.10.2019 № БС-4-11/21726@).

За несоблюдение порядка представления расчета в электронной форме предусмотрен штраф по ст. 119.1 НК РФ в размере 200 рублей.

Если показатель — 10 и менее человек, то плательщики сами решают, как подавать расчет: в электронной форме или на бумажном носителе (п. 10 ст. 431 НК РФ).

Как заполнить расчет

Единый расчет по страховым взносам, а также порядок его заполнения утверждены Приказ ФНС России от 18.09.2019 № ММВ-7-11/470@.

В расчете обязательно должны быть заполнены (письмо ФНС РФ от 12.04.2017 № БС-4-11/6940@):

На титульном листе нужно указать код расчетного периода — 33.

На каждого работника следует заполнить раздел 3. Код страны нужно взять из ОКСМ, а код вида документа — из приложения 6.

Код категории застрахованного лица для граждан РФ — НР. Коды для иностранцев: временно пребывающие — ВПНР, временно проживающие — ВЖНР.

В приложениях 1 и 2 нужно отразить выплаты по всей организации и начисленные с них взносы, а в разделе 1 — суммы взносов к уплате.

Если компания в отчетном периоде выплачивала пособия за счет ФСС, начисленные в январе — сентябре 2020 года, то необходимо заполнить приложение 3.

Остальные листы — только для отдельных плательщиков, например для тех, кто платит взносы по доптарифу.

В графе 140 следует отразить все выплаты работнику, в том числе необлагаемые и выплаты сверх предельной базы.

Дивиденды и другие выплаты, которые не признаются объектом обложения по ст. 420 НК РФ, в расчете не показываются.

Обратите внимание: РСВ за 2020 год нужно сдать по обновленной форме. Поправки внесены Приказом ФНС РФ от 15.10.2020 № ЕД-7-11/751@.

В связи с нововведениями ФНС в письме от 22.01.2021 № БС-4-11/663@ разъяснила, как указать в РСВ сведения о среднесписочной численности предприятия при наличии обособленных подразделений.

Так, в отношении компаний с обособками отмечается, что в силу п. 7 ст. 431 НК РФ РСВ сдается в ИФНС по месту нахождения головной фирмы и по местам нахождения обособок, если они платят зарплату сотрудникам и имеют открытые банковские счета. Данные о ССЧ персонала в составе РСВ надо подавать по месту расположения компании. Сведения рассчитываются исходя из ССЧ сотрудников головной фирмы и ее обособок. При этом подразделениям при заполнении РСВ нужно учитывать, что графа «Среднесписочная численность (чел.)» за I квартал 2021 года не заполняется.

Откорректирован и порядок заполнения РСВ. Он коснулся кодов для обозначения субъектов малого и среднего бизнеса, которым были предоставлены антикризисные меры поддержки. Речь идет об отмене страховых взносов за II квартал и понижении ставки взносов до 15 процентов. Ранее эти коды были рекомендованы письмами ФНС, теперь они закреплены в порядке заполнения бланка.

Как заполнить РСВ при переходе на прямые выплаты из ФСС

Закон от 29.12.2020 № 478-ФЗ отменил с этого года нормы Закона от 29.12.2006 № 255-ФЗ в части назначения и выплаты работодателями пособий, за исключением пособия за первые три дня болезни.

Новый порядок, в рамках которого соцобеспечение будет предоставлять напрямую фонд соцстраха, утвержден Постановлением Кабмина РФ от 30.12.2020 № 2375 и будет действовать в течение этого года.

Поскольку теперь выплаты по болезни и в связи с материнством назначает фонд, страхователи больше не уменьшают взносы на расходы в виде страхового обеспечения.

В связи с нововведениями налоговики в письме от 29.01.2021 № БС-4-11/1020@ сообщили, что до корректировки бланка РСВ начиная с I квартала текущего года расчет следует заполнять с учетом следующих особенностей.

В приложении 2 к разделу 1 РСВ:

Приложения 3 и 4 к разделу 1 РСВ не заполняются.

РСВ надо сдавать даже при отсутствии начислений персоналу

Из-за непредставления в ИФНС расчета по страховым взносам налоговая на основании ст. 76 НК РФ заблокировала операции по банковским счетам налогоплательщика.

Общество посчитало решение незаконным, поскольку не производило выплаты работникам, в связи с чем обратилось в суд.

Суды трех инстанций, установив из материалов дела, что компания была зарегистрирована в качестве страхователя и этот факт не оспаривался, отказали заявителю в удовлетворении требований.

Суды указали (Постановление Арбитражного суда Волго-Вятского округа от 23.03.2020 № Ф01-9412/2020), что при наличии статуса страхователя сдача РСВ является обязанностью компании. Законодательство не освобождает от необходимости представления расчетов в связи с неосуществлением в каком-либо периоде выплат работникам.

Отсутствие кода тарифа в нулевом РСВ — не ошибка

По результатам камеральной проверки нулевого РСВ инспекция установила нарушение срока сдачи расчета. В частности, в первоначально представленном расчете содержалась ошибка — не заполнена строка 001 приложения 1 к разделу 1 «Код тарифа плательщика». Инспекция этот расчет не приняла. РСВ с исправлениями был подан уже после истечения установленного срока.

По этой причине общество оштрафовали. Поскольку добровольно штраф уплачен не был, налоговый орган вынес решение о его взыскании за счет средств на банковском счете налогоплательщика.

Не согласившись с решением налоговиков, фирма обратилась в суд, и три инстанции ее поддержали (Постановление Арбитражного суда Московского округа от 10.03.2020 № Ф05-2548/2020).

Суды разъяснили, что п. 7 ст. 431 НК РФ предусматривает основания, на которых РСВ признается непредставленным. Перечисленные в этой норме признаки касаются информации о конкретных физлицах — получателях выплат.

В рассматриваемом случае данные о физлицах в нулевом расчете отсутствовали. Соответственно, неуказание кода тарифа плательщика не может являться ошибкой при составлении нулевого расчета, поскольку компания не применяет какого-либо тарифа в отсутствие выплат.

Как отразить в расчете не облагаемые взносами расходы

Порядок отражения в отчете таких сумм зависит от того, признаются ли они объектом по взносам или нет. Так, выплаты, не относимые к объекту обложения, не должны вноситься в расчет. Если же выплаты являются объектом, но не подлежат обложению взносами согласно нормам ст. 422 Кодекса, то их следует отразить в форме.

В расчете указывается облагаемая взносами база. Она определяется как разница между начисленными выплатами, которые включаются в объект обложения, и суммами, освобожденными от них по ст. 422 НК РФ.

Письмо ФНС РФ от 08.08.2017 № ГД-4-11/15569@

Примечание:

примером не облагаемых взносами сумм являются, например, арендная плата, выплаченная физлицу за арендованное у него имущество, а также пособие по уходу за ребенком до 1,5 лет.

Однако сумма арендной платы в расчете не показывается, так как подобные выплаты не являются объектом по взносам (п. 4 ст. 420 НК РФ). Также они не поименованы в ст. 422 НК РФ.

А пособие, выплаченное работнице, в расчете отражается.

Ведь объектом обложения страховыми взносами для плательщиков, если иное не предусмотрено ст. 420 НК РФ, признаются выплаты и иные вознаграждения в пользу физических лиц, подлежащих обязательному социальному страхованию (п. 1 ст. 420 НК РФ). Отдельно ст. 422 НК РФ предусмотрены исключения, то есть выплаты, которые не подлежат (освобождаются) обложению страховыми взносами. В частности, к ним относятся ежемесячные пособия по уходу за ребенком до 1.5 лет.

Как заполнить раздел 3 РСВ

При заполнении раздела 3 «Персонифицированные сведения о застрахованных лицах» расчета по страховым взносам необходимо учитывать следующее.

Поля «Фамилия» и «Имя», «Гражданство (код страны)» должны быть заполнены.

Если застрахованное лицо является гражданином РФ, то поле ФИО (отчество (при наличии)) должно заполняться так:

Недопустимо в «Фамилии»:

Недопустимо в Имени, Отчестве:

Поле «ИНН в Российской Федерации»:

Показатель «СНИЛС» должен состоять из 11 цифр по формату XXX-XXX-XXX-XX или XXX-XXX-XXX XX, где X принимает числовые значения от 0 до 9.

Поле «дата рождения»:

Письмо ФНС РФ от 21.12.2017 № ГД-4-11/26010@ «О порядке заполнения соответствующих реквизитов, содержащихся в разделе 3 „Персонифицированные сведения о застрахованных лицах“ Расчета по страховым взносам»

Когда налоговики посчитают расчет непредставленным

Расчет считается непредставленным, в случае если:

Отметим, что с 2018 года список критических ошибок в РСВ стал больше. Чтобы без проблем сдать РСВ, нельзя допускать ошибки в следующих графах раздела 3:

210 — сумма выплат и иных вознаграждений за каждый из последних трех месяцев отчетного или расчетного периода;

220 — база для исчисления пенсионных взносов в рамках предельной величины за эти же месяцы;

240 — сумма исчисленных пенсионных взносов в рамках предельной величины за эти же месяцы;

250 — итоги по графам 210, 220 и 240;

280 — база для исчисления пенсионных взносов по доптарифу за каждый из последних трех месяцев отчетного или расчетного периода;

290 — сумма исчисленных пенсионных взносов по доптарифу за эти же месяцы;

300 — итоги по графам 280, 290.

Cуммарные данные в перечисленных строках по всем физлицам должны соответствовать сводным данным в подразделах 1.1 и 1.3 расчета.

При этом если бухгалтер, заполняя РСВ, ошиблась в подсчете взносов на медстрахование, то налоговики не могут отказать в приеме расчета. Такие разъяснения обнародовала служба.

Что грозит за опоздание с отчетом и уплатой взносов

За просрочку с представлением расчета грозит штраф по ст. 119 НК РФ в размере 5 процентов не уплаченной в установленный срок суммы страховых взносов, подлежащей уплате (доплате) на основании этого расчета, за каждый полный или неполный месяц со дня, установленного для ее представления. Верхняя планка штрафа ограничена 30 процентами указанной суммы, нижняя — 1 тыс. рублей.

Поэтому если все взносы уплачены вовремя, то за опоздание с расчетом штраф составит 1 тыс. рублей.

Обратите внимание: нарушение сроков сдачи РСВ за отчетный период также грозит штрафом по ст. 119 НК РФ, переквалифицировать нарушение по ст. 126 в данном случае не получится. Читайте свежее решение ФНС.

Для должностных лиц за это правонарушение предусмотрено предупреждение или наложение административного штрафа в размере от 300 до 500 рублей (ст. 15.5 КоАП РФ).

В соответствии с действующими нормами НК РФ у налоговых органов нет оснований для блокировки счета при нарушении сроков сдачи отчетности по взносам (письмо ФНС РФ от 10.05.2017 № АС-4-15/8659).

Штрафные санкции по п. 1 ст. 122 НК РФ полагаются за неуплату страховых взносов из-за занижения базы по ним. Если компания правильно рассчитала страховые взносы, но не торопится с их уплатой, то за просрочку ей начислят только пени.

Штраф по ст. 120 НК РФ за грубое нарушение объектов налогообложения, доходов и расходов распространяется и на базу по взносам. Соответственно, за указанные грубые нарушения, повлекшие занижение базы по взносам, грозит штраф по ст. 120 НК РФ в размере 20 процентов неуплаченных взносов, но не менее 40 тыс. рублей.

Как правильно заплатить штрафы за опоздание с отчетностью

Если просрочка со сдачей отчета все же имеется, и штраф начислили, то уплачивать его нужно по каждому из видов страхования отдельно.

Минимальный штраф 1 тыс. рублей грозит также за непредставленный нулевой расчет по взносам. Данная сумма должна распределяться в бюджеты исходя из нормативов расщепления основного тарифа 30 процентов на отдельные виды обязательного социального страхования (22 процента — на ОПС, 5,1 процента — на ОМС, 2,9 процента — на ВНиМ), а именно:

Письмо ФНС РФ от 30.06.2017 № БС-4-11/12623@ «По вопросу распределения между государственными внебюджетными фондами сумм поступлений от штрафных санкций, предусмотренных статьей 119 Налогового кодекса Российской Федерации, и определения даты исчисления указанных санкций»

Как заполнить «уточненку»

Уточнение персональных данных.

Персональные данные, отраженные в разделе 3 «Персонифицированные сведения о застрахованных лицах» расчета, уточняются на основании полученных от налоговиков уведомлений: об уточнении расчета, об отказе в его приеме, о том, что расчет считается непредставленным или требования о представлении пояснений.

Указанный раздел (3) расчета оформляется так:

Уточнение других сведений.

Здесь надо учитывать следующие нюансы:

Письмо ФНС РФ от 28.06.2017 № БС-4-11/12446@ «О представлении уточненных расчетов»

https://buhexpert8.ru/1s-zup/strahovye-vznosy/otchetnost-po-strahovym-vznosam/vnimanie-oshibki-pri-zapolnenii-rascheta-po-strahovym-vznosam. html

https://www. klerk. ru/buh/articles/510343/